Protect-fondens robusta riskhanteringsstrategi

Vår sofistikerade riskhanteringsmodell använder Black-Scholes-formeln för att värdera alla derivat i fonden. Genom att låsa alla parametrar utom aktieindex kan vi skapa ett teoretiskt ”worst case”-scenario för fonden. Detta konservativa tillvägagångssätt är särskilt relevant eftersom fonden är lång volatilitet, vilket historiskt har ökat under stressade marknadsförhållanden och då skulle gynna fondens utveckling.

Stresstest och skyddsmekanismer:

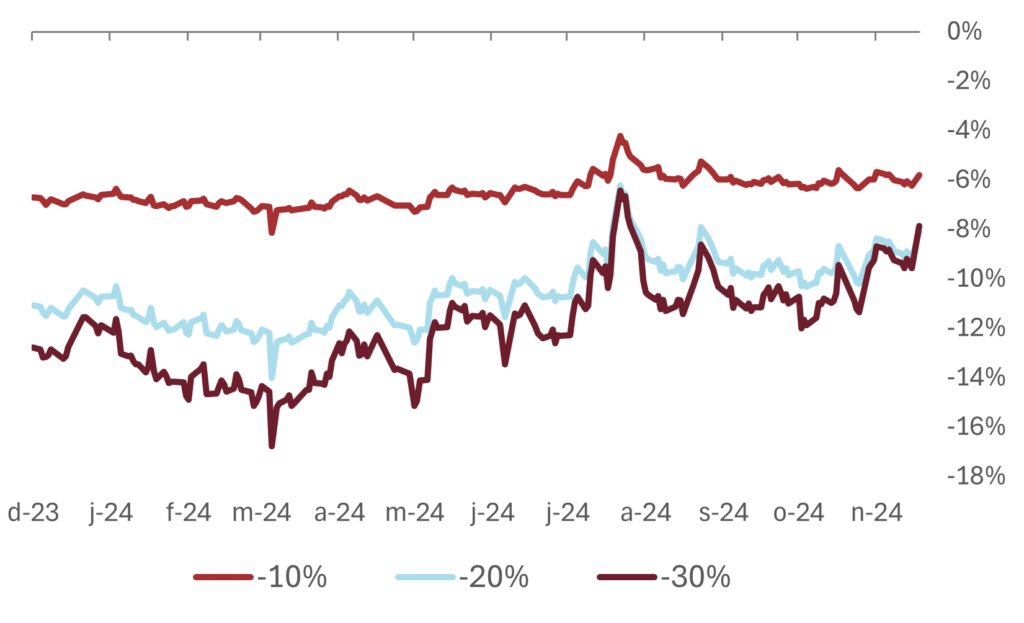

- Marknadsstress: Vi analyserar fondens förväntade beteende vid marknadsfall på 10%, 20%, 30% och 40%.

- Begränsad nedgång: Vid ett momentant fall på -20% förväntas Protect endast tappa -9,3% i värde.

- Inbyggt skydd: Efter -20% fall väntas ingen betydande ytterligare nedgång för fonden.

Förklaring: Vid -20% marknadsfall aktiveras en stor del av fondens säljoptioner, vilket effektivt skyddar fondens underliggande marknadsexponeringar.

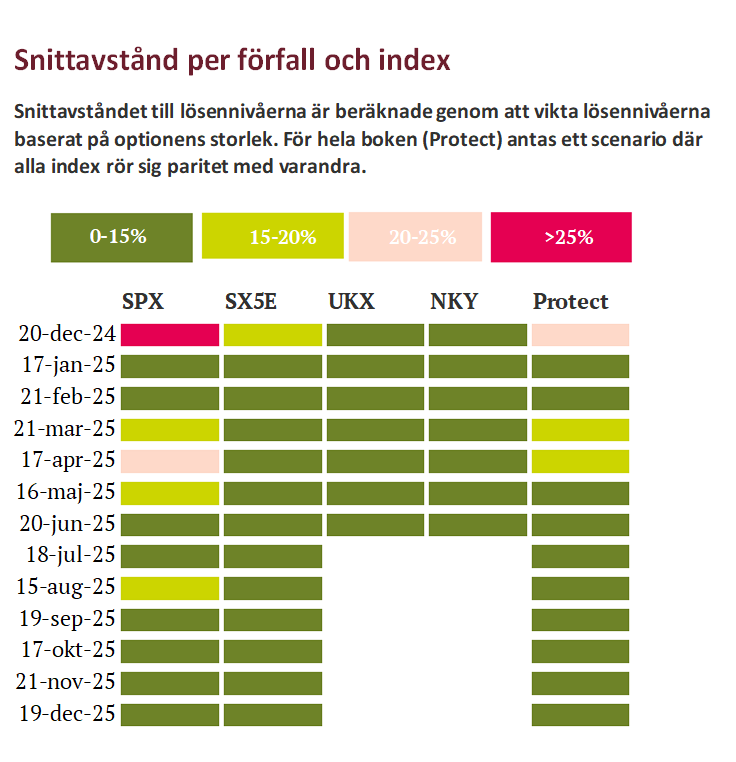

Majoriteten av våra skydd ligger inom 0-10% från lösenpriset (mörkgrön yta i illustrationen nedan). Detta korrelerar väl med vårt stresstest, som visar att fondens värdeminskning avtar markant vid -20% marknadsfall.

För att sätta dagens risker i ett historiskt kontext kan rådande stresstest jämföras mot historiska stresser (som dagligen) sparas undan i Crescits databaser. Dagens nivåer är över snittet de senaste 12 månaderna samtidigt som det ligger tydligt lägre än vad som gällde i samband med JPY carry unwind i början av augusti.